2000亿,李嘉诚要去IPO了

2026年开年,香港中环的资本市场掀起一阵涟漪。

近日,多家港媒援引知情人士消息称,李嘉诚家族旗下长江和记实业(0001.HK,下称“长和”)正加速推进屈臣氏集团分拆上市进程,拟于香港与伦敦两地同步挂牌,计划募资至少20亿美元,目标估值达300亿美元(折合人民币超2000亿元)。

若成功落地,无疑是港股近年来规模最大的消费零售IPO。

作为李嘉诚商业版图的核心资产之一,屈臣氏的资本化之路堪称跌宕起伏。早在2013年,市场便传闻其计划分拆上市,但2014年长和选择以440亿港元将24.95%股权出售给新加坡淡马锡,彼时屈臣氏估值约1770亿港元。

值得一提的是,彼时屈臣氏估值是低于预期的,但对于这场于长和而言看似“亏本”的买卖,李嘉诚却笑称,“做生意非单看价钱,partner很重要。”

十年间,这家拥有百年历史的零售巨头经历了从“亚洲美妆霸主”到“转型困局样本”的蜕变——全球门店网络先已扩张至截至2025年上半年的16935家,但中国区收益却从2019年巅峰的246亿港元缩水至2024的135亿港元。

此番重启IPO,也被认为是长和系方面从2025年起逐步推动的一系列交易活动的组成部分之一。

只是,面对超2000亿元的估值目标,市场亦不乏审慎声音。分析人士指出,当前全球零售板块估值普遍承压,屈臣氏需向投资者清晰展示其数字化转型成效、会员生态价值及跨市场协同潜力,方有望获得资本认可。

若此次IPO如期落地,将成为李嘉诚家族资本布局的又一重要落子,亦为全球零售行业注入一剂强心针。究竟市场是否会为这份“十年磨一剑”的答卷买单,我们拭目以待。

年入千亿的超级零售商

既然目标估值已经超过2000亿元,屈臣氏的商业成色无疑是当下市场关注的焦点。

作为长和旗下最为公众熟知的零售旗舰,从长和历年发布的财务报告中,我们可以清晰地勾勒出这家零售巨头的轮廓与轨迹。根据长和2024年年度报告数据可知,其零售部门(主要由屈臣氏集团及其旗下公司构成)被定义为全球最大的国际保健及美容产品零售商,并坐拥一个高达1.68亿数量的忠诚会员体系,毫无疑问,这是其抵御市场波动、实现持续增长的深厚基石。

截至2024年12月31日,屈臣氏集团通过12个零售品牌(包括屈臣氏、Superdrug、Kruidvat、ICI PARIS XL、Savers、Drogas、Trekpleister等),在全球30个市场运营着总数达16951家的零售店铺,构成了一个庞大且跨国界的实体网络。

图/屈臣氏集团2024年业绩数据

来源/长和财报

在2024财年,该零售部门为长和贡献的收益总额为1902亿港元。其业务范围广泛,涵盖优质个人护理、保健及美容产品,食品及洋酒,以及消费电子与电器产品;同时,屈臣氏集团还在香港与内地从事瓶装水及其他饮品的制造与分销,展现了垂直整合的供应链能力。

审视其增长动力,长和2024年财报指出,零售部门以呈报货币及当地货币计算的收益总额,较2023年分别录得4%与5%的升幅。这一增长主要得益于东盟亚洲地区(如印尼、马来西亚、菲律宾等)及欧洲(如英国、荷兰、比利时等)市场保健及美容产品业务的整体表现提升,驱动力来自店铺人流的恢复与增加。

然而,增长并非全面开花,报告也明确指出,由于消费意欲疲软及市场竞争异常激烈,非东盟的亚洲市场(主要包括中国内地、香港及中国台湾地区)的保健及美容产品业务,以及其他零售业务的业绩未如理想,部分抵消了前述地区的增长势头。

这份成绩单揭示了屈臣氏在全球化布局下的差异化表现:其在欧洲与部分亚洲新兴市场的品牌影响力和运营效率经受住了考验,但在其起源地与最大的单一市场之一——中国内地,则正面临消费者行为变化、本土竞争者崛起以及线上渠道冲击等多重挑战,转型压力不言而喻。

谁还去屈臣氏?

相比之下,屈臣氏在海外市场不断扩张的同时,其国内业务却显露出增长乏力的迹象。

时间回到1989年,当第一家屈臣氏店铺在北京王府井大街开业时,这家来自香港的零售品牌以“个人护理专家”的定位精准切入市场。通过18-35岁女性客群聚焦、会员制运营以及“一站式购物”模式,屈臣氏迅速崛起为亚洲最大的美妆零售巨头。

时至今日,屈臣氏在国内保健及美妆零售领域的地位,依旧难以撼动。

正如屈臣氏在官网介绍中所提到,“屈臣氏在中国内地逾500个城市拥有近4,000家店铺和逾6,500万会员,是大众所熟知的线下及线上(O+O)健康与美容零售商。”

无论是门店数量和覆盖城市,抑或用户基础,屈臣氏的这些数据足以令同行望其项背。然而,看似庞大的商业版图背后,却难掩颓势——2024年,中国区保健及美容产品收益同比暴跌18%至135.08亿港元,EBITDA骤降55%至4.67亿港元,同店销售额更录得15.3%的负增长。

屈臣氏的困境,始于对电商浪潮的误判。

2015年前后,淘宝、京东等平台完成用户习惯培育,网购渗透率突破60%,膜法世家、御泥坊等新锐品牌借势崛起。彼时屈臣氏却逆势扩张,以每年超10%的增速狂开门店,至2017年突破3000家,2020年门店数量更是突破4000家。

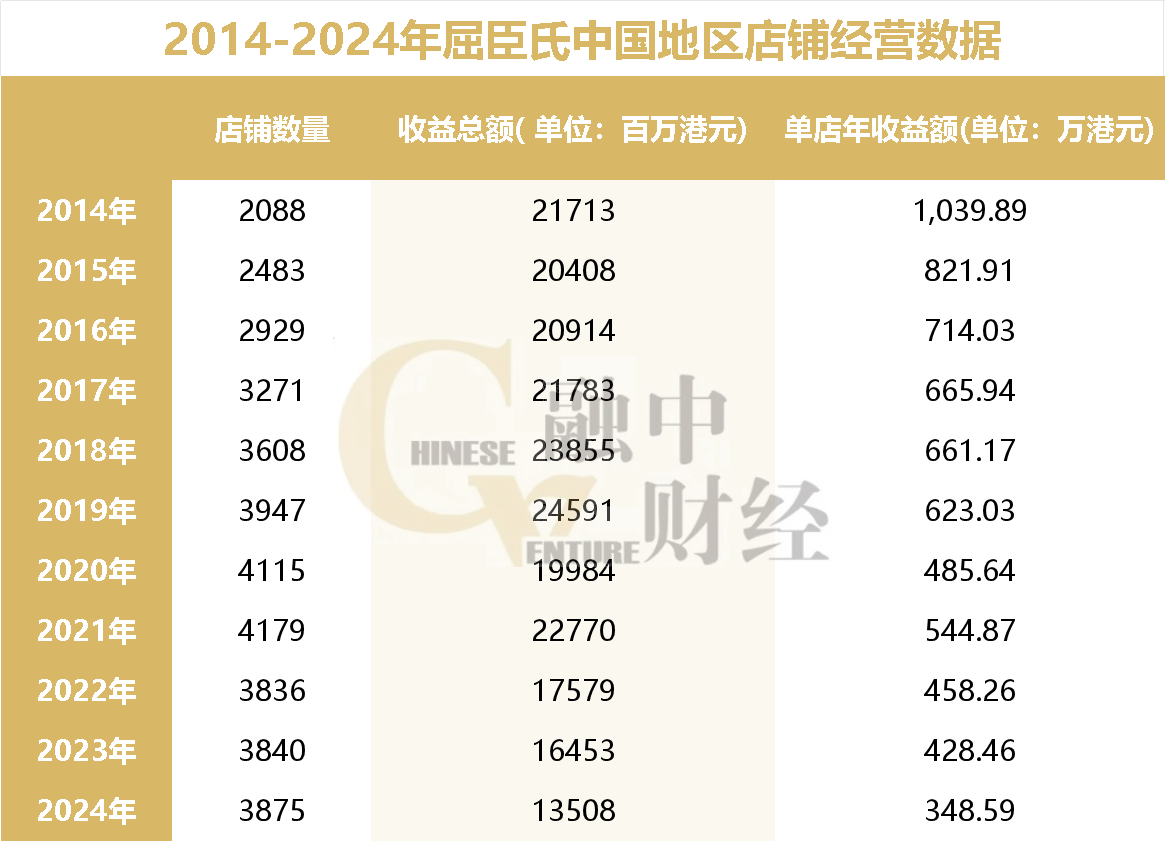

但盲目扩张导致单店效益断崖式下滑,如下图所示,2014年单店年收益为1039.89万港元,2020年腰斩至485.64万港元,2024年进一步跌至348.59万港元。

来源/长和财报 融中财经制图

电商冲击之外,新兴美妆集合店的围剿更为致命。调色师、WOW COLOUR等品牌以“爆品+私域”模式抢占市场。这些新玩家通过买断供应链降低成本,SKU更新速度是屈臣氏的3倍,且免去导购骚扰。反观屈臣氏,货架上仍充斥着美即面膜、曼秀雷敦等十年前的老品牌,对Z世代热衷的国货彩妆、成分党产品视而不见。

屈臣氏并非毫无动作。

正如财报中所言,“展望未来,欧洲及亚洲大部分业务预计可继续维持强劲表现,而中国保健及美容产品业务于下半年将持续面对阻力。为克服挑战并维持稳健财务状况,中国保健及美容产品业务不断彰显其价值定位及优化其店铺据点以及增加幕后店,从而进一步提升在线业务能力。”

其中提及的“幕后店”,指的是“专为完成在线订单而设之小型订单处理中心,其地理位置优越,可提供快速送货服务。幕后店配合其线下店铺位置,以符合成本效益方式扩大经营规模。”

曾经,那句“时代抛弃你时,连一声再见也不会说”的警句广为流传。对于屈臣氏而言,时代并非简单的“抛弃”,而是给出了新的考卷。

毫无异议,其拥有的近4000家门店网络和超6500万会员,依然是巨大的存量资产与潜在触点,但如何将这些资产转化为新时代下的竞争优势而非负担,如何真正重拾核心客群的青睐,答案已不在过去的成功经验里。

从2024年财报那触目惊心的利润下滑与同店负增长数据来看,留给屈臣氏中国业务进行彻底反思与实质性变革的时间,确实已经不多了。

李嘉诚还是想IPO

2013年10月,当李嘉诚首次释放屈臣氏IPO计划时,这位前华人首富或许未曾料到,这场资本长跑竟跨越了整整十三年。

从2014年以1770亿港元估值引入淡马锡,到2026年重启香港与伦敦双重上市,屈臣氏的资本化之路折射出李嘉诚家族对零售资产价值重估的执着。如今,面对港股IPO市场回暖与消费复苏预期,这场迟到的资本盛宴能否如愿?

回溯2014年的关键抉择,彼时屈臣氏以440亿港元向淡马锡出售25%股权,估值较市场预期低,但李嘉诚强调“合作伙伴比价格更重要”。并且在彼时,李嘉诚指出,虽然今年(即2014年)内将屈臣氏上市的机会小。但两至三年内,会将业务分拆在中国香港及新加坡两地上市,相信届时业务估值会更高。

然而,这一上市承诺并未在预设的时间框架内兑现,屈臣氏的独立上市之路一等便是十年。

如今,目标估值已从十年前的1770亿港元跃升至约2340亿港元,增幅约32%。单纯从数字增长看,似乎并非一个激进的跨越。但评估其是否“值回票价”,必须审视这十年间屈臣氏基本面的变化。

2014年交易时,屈臣氏的业务主要聚焦于11个亚洲市场,经营着超过2200家屈臣氏个人护理店及超过900家药房,其增长故事的核心引擎是中国内地市场的快速扩张与强劲盈利。而根据长和2024年年度报告,屈臣氏集团已发展成为在全球30个市场运营16951家店铺、拥有12个零售品牌的巨无霸,年收益额达1902亿港元。从规模与地理覆盖上看,其全球化的广度和深度已不可同日而语,尤其在东盟及欧洲市场建立了稳固的版图。

更为关键在于,屈臣氏在过去十年间自身经历了从亚洲领先到全球布局的规模跃迁,亦经历了核心市场从高速增长到面临严峻挑战的周期轮回。与此同时,全球资本市场、零售行业格局以及地缘经济环境都发生了翻天覆地的变化。

如今重启的IPO,其内涵已与十三年前的构想大不相同。它不再仅仅是十年前那个增长故事的高潮延续,而是一个关于全球化零售网络在数字时代如何重新定位、庞大实体资产如何与会员生态协同,以及传统巨头如何跨越周期实现转型的崭新叙事。市场最终评估的,将不仅是其过去的规模与品牌,更是其未来在新的竞争环境下可持续的盈利能力和增长前景。

值得一提的是,长和当前市值约2300亿港元,按目前长和对于屈臣氏的目标估值来看,屈臣氏与母公司体量相当。这意味着,此次分拆上市一旦成功,将不仅仅是长和集团对一项核心资产的独立价值释放,更可能从根本上重塑集团的估值结构。这种“子与母等量齐观”的资本格局,无疑将迫使投资者重新审视长和系内部的资产质量与增长潜力,也为屈臣氏自身在全球化竞争中获得更灵活的资本运作空间创造了条件。

但现在核心问题在于——屈臣氏是否已经准备好作为一家独立的上市公司,讲述一个足以支撑超过2000亿元估值,并且能够穿越未来更多经济周期的坚实故事。

李嘉诚能否如愿在2026年收获一个超级IPO,值得关注。

第一时间获取股权投资行业新鲜资讯和深度商业分析,请在微信中搜索“融中财经”公众号,或者用手机扫描左侧二维码,即可获得融中财经每日精华内容推送。

1 融中财经原创文章未经授权严禁转载。

2 本站转载的内容,均已获授权,其版权归原作者所有。

3 网站所刊登内容出于传递信息之目的,并不意味赞同其观点、立场或证实其内容真实性。

4 涉企问题举报入口见网页底部或邮件至thecapital@thecapital.com.cn。

5 内容合作、转载、勘误或其他任何问题,请微信联系irongzhong。