01

三者的定义与职责

在很多私募机构设立的基金中,普通合伙人与执行事务合伙人是相同主体,并且同时担任基金的管理人,即普通合伙人、执行事务合伙人、管理人三者为同一主体担任,但其实这三者是独立的主体,各自承担着不同的职责。

(一)管理人定义与职责

根据《基金法》《私募投资基金监督管理暂行办法》,基金管理人由依法设立的基金管理公司担任。私募基金管理人和从事私募基金托管业务的机构管理、运用私募基金财产。各类私募基金管理人应当根据基金业协会的规定,向基金业协会申请登记。私募基金管理人按照合伙协议的约定,负责基金资产的投资运作,为基金投资者争取最大的投资收益,同时也需注重风险把控。因此,管理人是一个专业的管理机构。

(二)执行事务合伙人定义与职责

根据《合伙企业法》,按照合伙协议的约定或者经全体合伙人决定,可以委托一个或者数个合伙人对外代表合伙企业,执行合伙事务。因此,执行事务合伙人是合伙事务的执行人,合伙事务包括办理工商登记、处理各项业务、财务管理、运作合伙企业资产等。执行事务合伙人定期向其他合伙人报告事务执行情况以及合伙企业的经营和财务状况。

(三)普通合伙人定义与职责

根据《合伙企业法》,有限合伙企业由普通合伙人和有限合伙人组成,普通合伙人对合伙企业债务承担无限连带责任。有限合伙企业至少应当有一个普通合伙人。因此,普通合伙人是有限合伙企业中承担无限连带责任的主体。

02

三者的关联与区别

(一)管理人、执行事务合伙人和普通合伙人涉及法律法规

普通合伙人(即“GP”)和执行事务合伙人的定义均来自《合伙企业法》,这两个主体是存在于合伙企业当中。而基金管理人则来《基金法》,即该主体存在于基金产品当中。

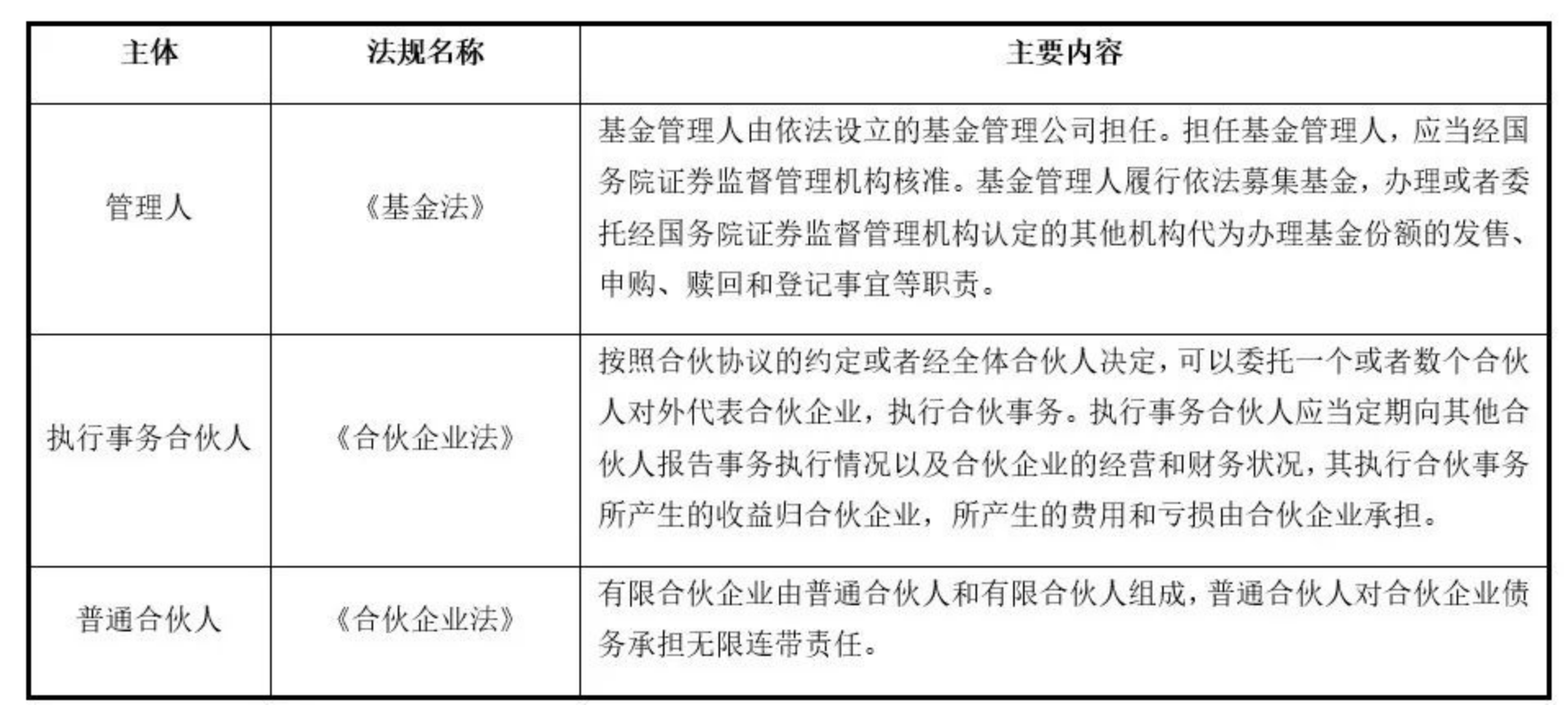

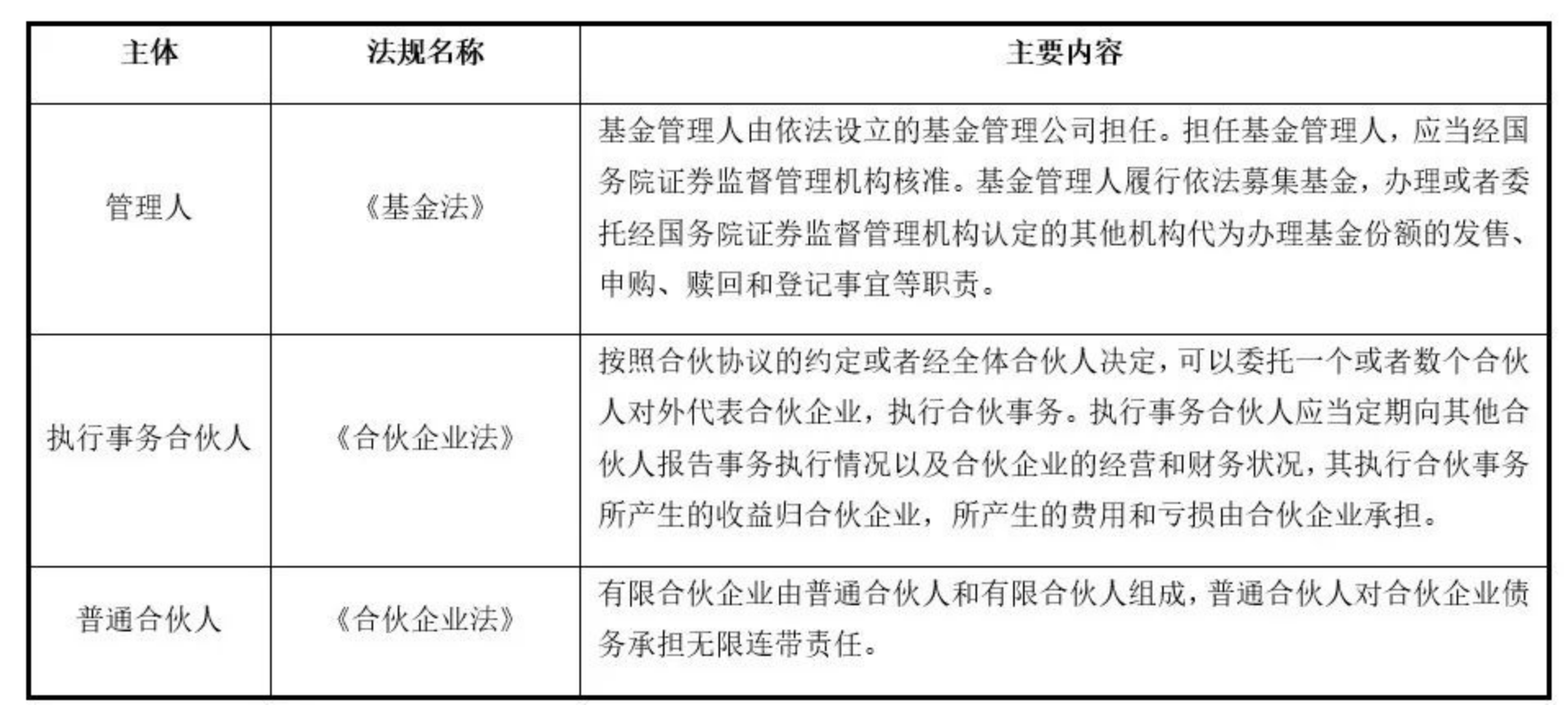

表1 管理人、执行事务合伙人和普通合伙人涉及法律法规

数据来源:《基金法》《合伙企业法》

(二)普通合伙人和执行事务合伙人

基金业协会在《必备条款私募投资基金合同指引3号(合伙协议必备条款指引)》规定,合伙协议应约定由普通合伙人担任执行事务合伙人,执行事务合伙人有权对合伙企业的财产进行投资、管理、运用和处置,并接受其他普通合伙人和有限合伙人的监督。合伙协议应列明执行事务合伙人应具备的条件及选择程序、执行事务合伙人的权限及违约处理办法、执行事务合伙人的除名条件和更换程序,同时可以对执行事务合伙人执行事务的报酬(包括绩效分成)及报酬提取方式、利益冲突及关联交易等事项做出约定。

因此,执行事务合伙人一定是普通合伙人,但普通合伙人未必是执行事务合伙人。根据《合伙企业法》,执行事务合伙人执行事务的权限源自于全体合伙人之委托授权,执行事务合伙人与包括普通合伙人在内的全体合伙人之间建立起一种委托法律关系。《合伙企业法》未限制普通合伙人和执行事务合伙人人数,合伙企业可以有两个及两个以上的普通合伙人和执行事务合伙人。

(三)基金管理人与普通合伙人/执行事务合伙人

根据《必备条款私募投资基金合同指引3号(合伙协议必备条款指引)》,合伙型基金的管理人可以是合伙企业执行事务合伙人,也可以委托给其他私募基金管理机构。有限合伙型基金中,普通合伙人经全体合伙人委托成为执行事务合伙人后,可自任为有限合伙企业的基金管理人,在此情况下,管理人与执行事务合伙人及普通合伙人为同一主体。执行事务合伙人也可以通过与第三方专业的私募基金管理机构签署委托管理协议的方式,将执行合伙事务相关权能委托给第三方机构,使第三方机构担任基金管理人,在此情况下,管理人与执行事务合伙人及普通合伙人为不同主体。另一方面,执行事务合伙人只存在于有限合伙型基金里,而基金管理人依托的组织形式既包括有限合伙型基金,又包括契约型基金和公司型基金。在其他组织形式下,不存在执行事务合伙人。

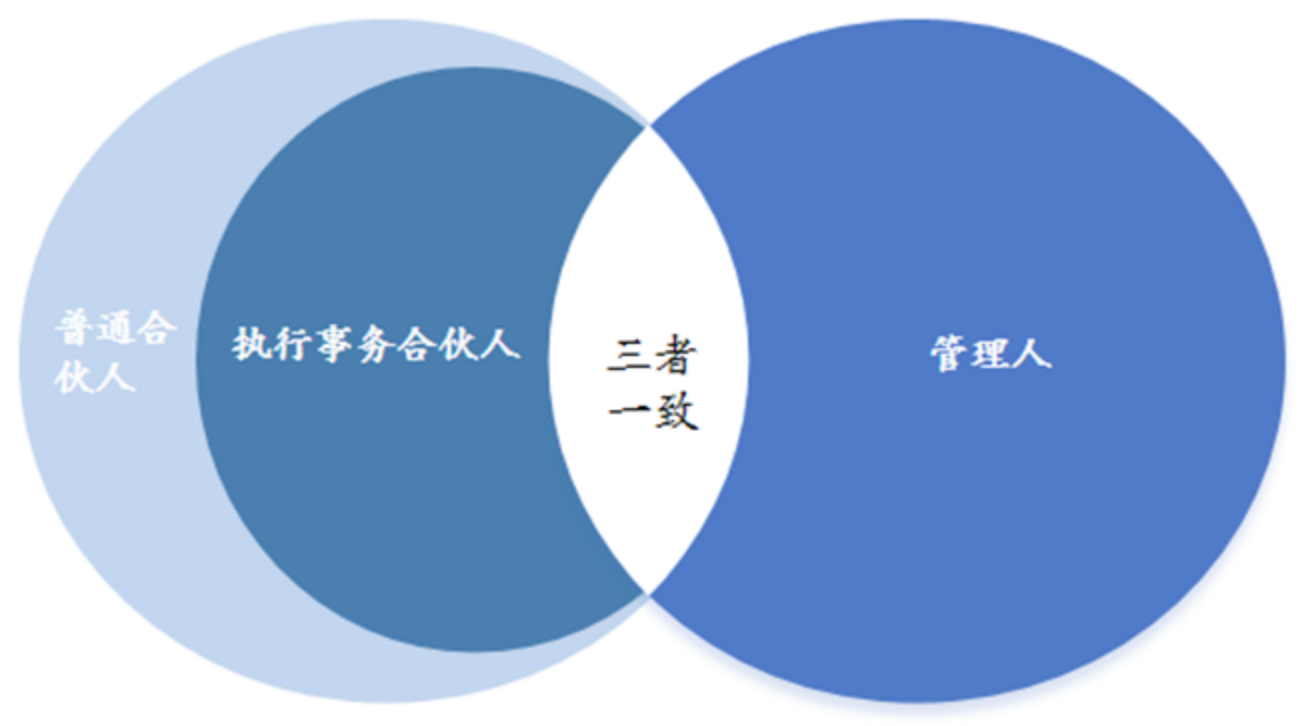

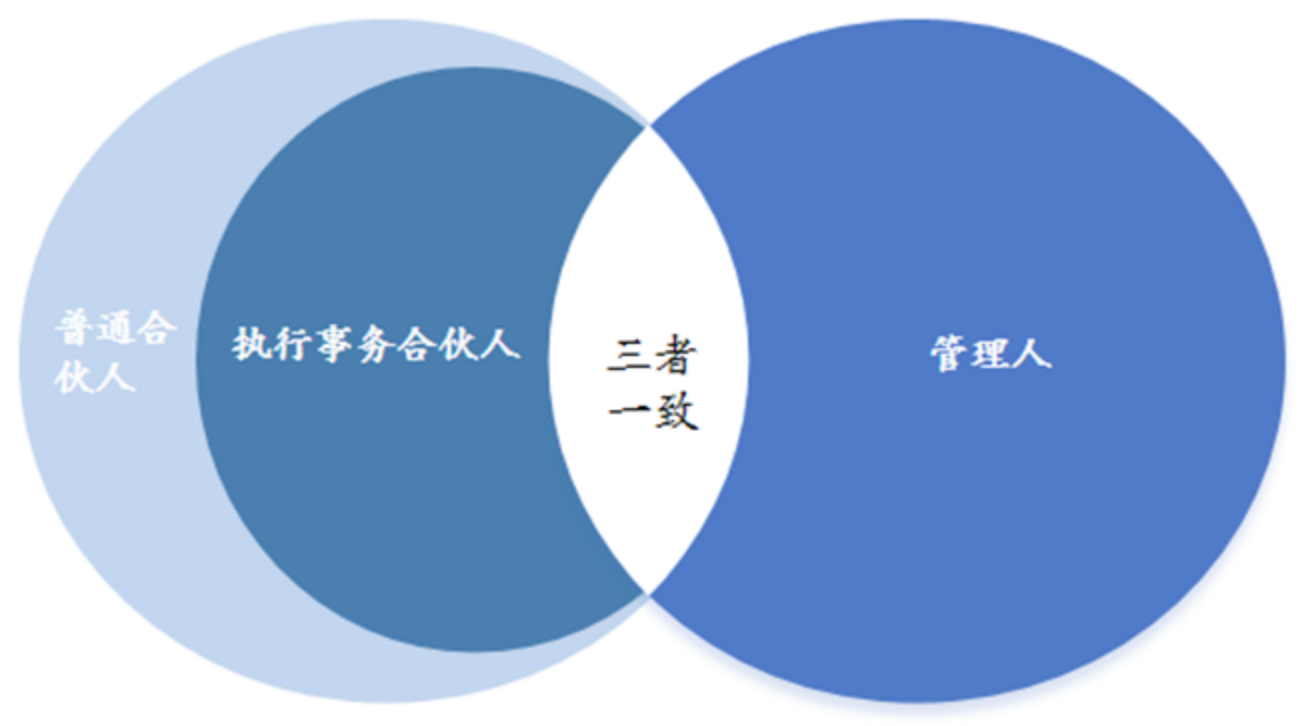

图1 管理人、执行事务合伙人和普通合伙人三者关系

数据来源:融中整理

03

“双GP”的优势及问题

(一)“双GP”的优势

基金业协会明确对双管理人模式的禁止,但《合伙企业法》中也仅规定有限合伙企业至少应当有一个普通合伙人,并未对普通合伙人人数有上线规定。因此,“双GP”模式应运而生,在一定程度上有效满足了合伙人间诉求。

1.LP利益诉求

近年来IPO监管整体趋严,我国私募股权投资面临退出总额较低、退出收益较低、退出方式单一的诸多挑战,退出一直作为私募股权投资环节中的短板存在。项目可能存在无法按照合伙协议原定期限完成退出,或管理人基金收益率不及预期,因而导致出资人考虑如何从利益链条保障自己的更大的收益。有些LP希望采用“双GP”架构模式,由其自身主体或指派其关联方作为GP与私募基金管理人一起参与基金募集、项目投资和项目管理工作,并参与管理费收入分配和普通合伙人对应的超额收益分配,从而提升LP的投资回报。

2.资源整合平台

私募股权投资基金的运作涉及“募、投、管、退”四个环节,不仅需要管理人具备较强专业性,也需要管理人拥有丰富的资源背景。在投资市场竞争态势日益严峻,并非管理机构都可只靠自身力量就可以脱颖而出,尤其是新设管理机构面对市场头部机构,更加需要多方力量的支持。为了发挥各个主体在基金运作的各个环节不同的优势和资源,可以在最大程度上扩大基金的运作效率,管理机构与出资人采用“双GP”架构模式,从而达到资源的整合利用。例如,“产业资本+管理机构”的模式可以在原管理机构对该产业缺乏经验的前提下,提供产业资源和技术验证支持,并优化退出路径;“政府平台+管理机构”的模式可以提高基金募资能力并获得地方性产业资源;“管理机构+管理机构”的模式可以促进机构之间的合作,互补短板,提高投资能力。

(二)主要存问题

1.“双GP”架构的权益平衡

基金的管理费主要用途是基金日常事务的开销,通常基金管理费率和基数会在合伙协议中明确表述。基金业协会规定基金管理人才能计提管理费,非基金管理人的普通合伙人不能以管理费名义获得相应报酬。通常非基金管理人GP可以通过作为执行事务合伙人,在合伙协议中确定执行事务的报酬及报酬提取方式,或者GP虽然不作为执行事务合伙人,通过签订投资顾问协议的形式收取顾问相关费用等。另外超额收益也是“双GP”之间的主要探讨的问题。超额收益分配取决于GP双方对基金的贡献程度,对基金的贡献可以从项目储备、资金募集、资源对接等多个方面进行体现,但是有些价值均很难被量化和衡量。尤其是在其中一方GP为LP的关联方时,因LP具有较强的出资能力,在募资难的市场环境下,作为管理机构一方GP可能需要一定的让步。整体而言,GP双方需要在基金设立之初进行充分洽谈,合伙协议中明确双方职责和权益,避免因权益分割而导致双方之间的冲突。

2.“双GP”架构的合规问题

有些机构希望通过“双GP”模式,借助有基金管理人牌照的GP一方,完成从募集资金到项目投资的一系列操作。但是2023年2月,基金业协会发布《私募投资基金登记备案办法》要求私募基金管理人设立合伙型基金,应当担任执行事务合伙人,或者与执行事务合伙人存在控制关系或者受同一控股股东、实际控制人控制,不得通过委托其他私募基金管理人等方式规避本办法关于私募基金管理人的相关规定。普通合伙人未必担任执行事务合伙人,但是如果担任执行事务合伙人,该新规办法明确规定了执行事务合伙人应由基金管理人或与基金管理人具有强关联关系的主体担任。例如,执行事务合伙人和管理人双方中,一方是另一方股东或者控制另一方;执行事务合伙人和管理人有共同股东或者实际控制人等情况。在实操案例中,A主体为基金GP,且担任执行事务合伙人,其大股东为自然人,该自然人是管理人的创始合伙人,管理人管理该基金,且管理人的大股东也是此自然人。整体而言,该新规办法避免“双GP”模式下执行事务合伙人和基金管理人相分离,一定程度上遏制有些机构希望通过借通道的方式而设立基金。