2025年,户储还值得做吗?

“如果是国内业务,能跑就跑。如果是海外业务,也要犹豫再三。”

经历过户储大风大浪的老人,诚恳地劝诫想要入行的新人。

确实,过去两年不少户储玩家从风口的神坛跌了下来,经历过“户储被堆上超市打折货架”的至暗时刻,户储玩家们过去两年的财报并不漂亮。

但今年,整个市场却迎来了反转。

不仅海外户储市场开始回暖,工商业储能更是迎来了前所未有的爆发,而第一批吃到螃蟹的人,就是这批在海外摸爬滚打多年的户储玩家。

海外工商储杀疯了

今年,海外工商业储能真的杀疯了。

这一点,在各家的财报里被体现得淋漓尽致,海外工商业储能业务的起飞,不是个例,而是共识。

•锦浪科技:2025年H1储能营收7.9亿元,同比增长314%,其中工商业储能Q2出货约1万台显著拉升整体利润率;

•艾罗能源:2025年Q2发货量超12亿元,环比增长65%,其中工商业储能业务环比增长210%,成为最大亮点;

•德业:2025年Q1工商业储能出货量达到1.61万台,同比增加约5000台,显示出强劲的增长势头。公司预计Q2出货量环比接近翻倍,延续Q1的强势表现,全年有望成为利润的主要支撑点。

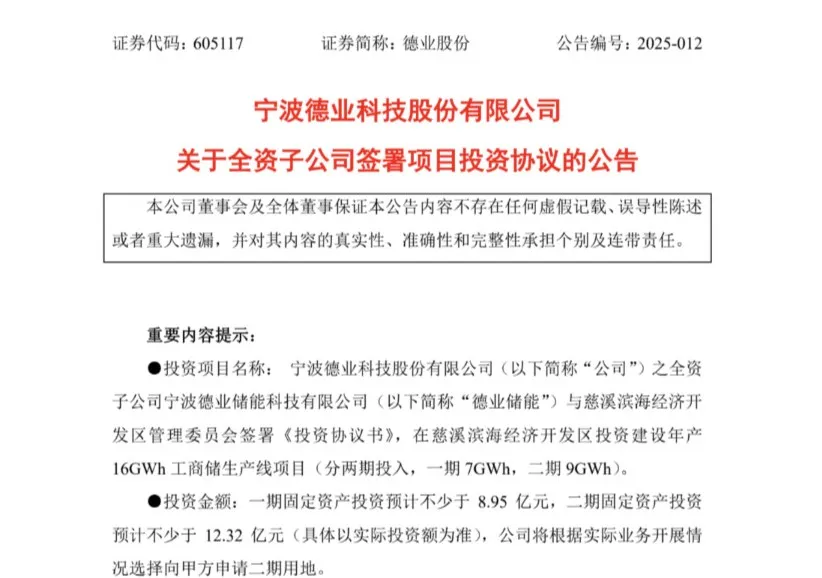

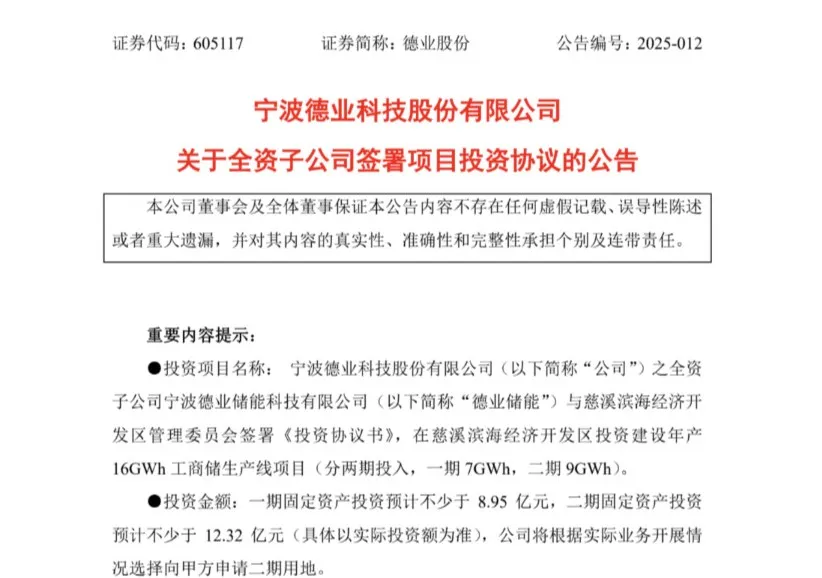

德业由于工商储在储能逆变器业务中增长迅速,早在4月初就已开始了扩产计划。根据公告,将在慈溪滨海开发区建设年产16GWh工商储生产线,一共分两期投入,两期固定投资总计不少于21.27亿元。

拉回行业,会发现工商业储能正在成为一块更具想象力的市场。

根据TrendForce集邦咨询的数据,2024年全球工商业储能新增装机规模约为4.1GW/11GWh,同比大幅增长41%和43%。

这种增长不仅延续了高基数上的加速,还在释放一个信号:工商业场景的需求正在被更快地激活。

更重要的是,这种势头并未见顶。

TrendForce预测,2025年全球工商业储能新增装机规模或将达到6.8GW/18.6GWh,同比增幅高达66%和69%。

也就是说,这个市场还在加速奔跑,留给厂商的机会可能比想象中更大。

户储厂商切入,水到渠成

户储厂商杀入工商储,几乎是得心应手。

眼下,几乎所有的户储公司都推出了自己的工商储能当打产品:

这主要是由于户储企业的基本盘就在海外,而这一轮工商储的风口,正好也是从海外刮起来的。政策在前、市场在后,业务天然适配。

过去两年,欧洲企业被电价波动折磨得够呛。冬夏两季的峰谷电价差能拉出几倍,工厂在高峰期用电就是肉疼。

于是德国、法国等国政府顺势而为,给储能开政策口子,补贴、减税、容量奖励,样样齐全。

企业装一套储能系统,不仅能削峰填谷省电费,还能叠加拿补贴,账算得越来越明白。

但欧洲的故事,才刚刚开始。

据中信建投,2022-2024年间,欧洲新增了 65 GWh 的工商光伏装机,可是配套储能的比例不到 5%。

换句话说,未来是一个巨大的增量市场,而现在不过是开了个头。

机会开了口子,中国厂商就靠性价比迅速挤进来。

2024年,欧美主流储能系统报价还在 0.18-0.22 美元/Wh。到 2025 年,同类型产品,中国厂商直接把价格打到 0.10 美元/Wh 出头。

比如欣旺达 220kWh 储能柜,整柜只要 2.2 万美金,短短一年价格腰斩。价格曲线一旦被拉平,需求立刻被点燃。

包括户储企业切进工商储,并非生搬硬套。

三类典型的工商储场景,其实都和户储厂商的积累天然契合。

比如离网应急,很多亚非拉市场本来就是户储的根据地,厂商早已习惯在电网薄弱、能源价格敏感的环境下打拼,把户储的小柜子换成更大容量的储能柜,本质上还是同一套打法。

再看光储微电网,岛屿、矿区这些场景,本质上和欧洲的户用“自发自用+并网”模式类似,只是把家庭换成工厂、矿场。户储厂商熟悉逆变器、系统集成,拿来做工商储并不陌生。

至于直流充电桩耦合,这和户储的“配电优化”思路一脉相承。欧洲的家庭储能,本来就强调削峰填谷、调和用电结构,搬到工商场景里,只是把优化的对象从家庭电表换成了厂区和配电网。

东南亚则是另一片热土。

马来西亚规定光伏必须配储;泰国搞税收减免+地价优惠吸外资;包括鼓励中小微企业装储能的印尼,公布了5年内100GW光伏装机规划,其中80W为分布式。

更关键的是,这些国家普遍依赖煤炭、天然气,一旦能源涨价,电价随之飞涨。在电价结构、用电稳定性与政策推动下,东南亚和南亚对“户储+小型工商储+微电网”的组合需求真实且上升。

再加上电芯价格一路下探,把工商业储能的账本越算越好看。

本身就有需求的企业,一旦发现这笔账能省钱,就不会犹豫太久。

毕竟和家庭用户的可装可不装不同,工厂、物流园、数据中心的需求是真刚需,高峰电价要压、供电波动要兜底,关键时刻更是要保命。

所以从宏观政策到企业账本,从欧洲到东南亚,工商储这一波浪潮正在快速成型。而户储企业杀进来,不仅是跟随,更像是踩在了最熟悉的节奏点上。

竞争力的撕裂

市场的节奏点归节奏点,真正留下来的还得看企业的实力。

而工商储的特殊之处就在于,它的打法,没有四海而皆知的标准答案。它取决于谁在出牌,以及牌桌在哪儿。

首先当然是要大家都有钱赚。

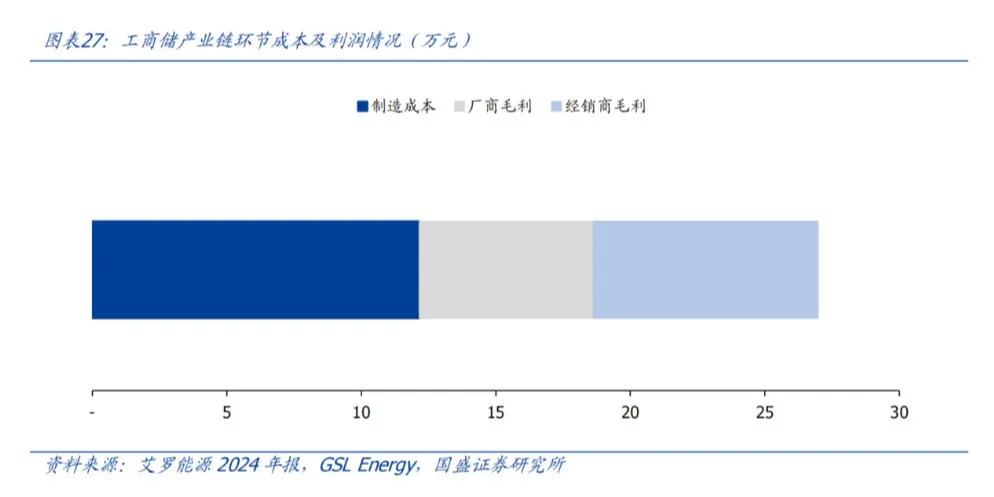

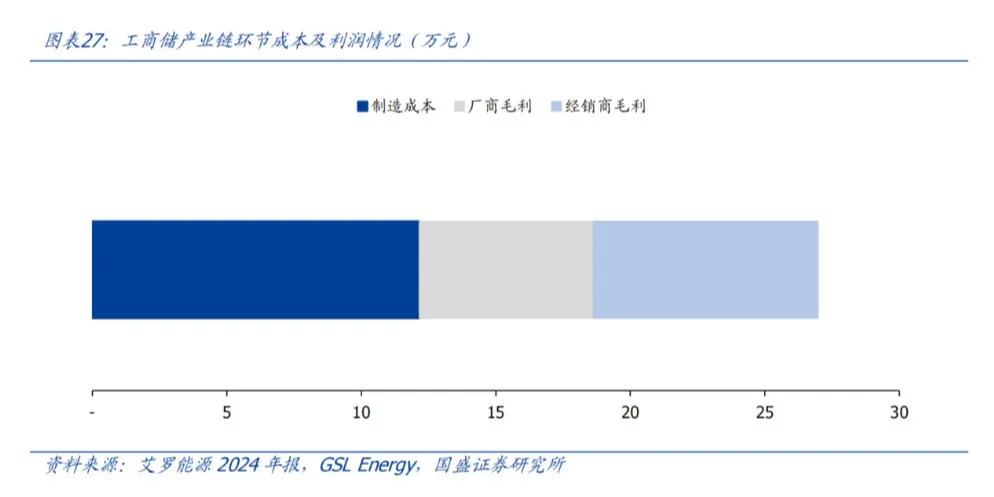

比如国盛证券就有一个拆解:

“工商储产业链环节利润丰厚,预计终端推广意愿较强。

基于艾罗能源2024年报,我们拆解产业链环节成本及利润情况如下:

单台工商储制造成本在10万元以上,终端价格较厂商出厂价高出1.4倍,其中厂商毛利率约35%,经销商毛利率约30%,各环节利润水平相对丰厚。预计厂商及经销商销售意愿均较强。”

工商储产业链环节成本及利润情况

对于 EPC 和经销商来说,项目周期短、资金压力大,首要考虑的从来不是性能和服务,而是利润空间和交付速度。

一个储能柜能不能“即买即用”,价格能不能压到位,往往比系统性能更关键。谁能把成本做到最低,谁就能赢得这一段生意。

但如果换成投资商和电站开发商,逻辑完全不同。

资本看的是长期回报率。对于他们来说,储能系统不是一次性买卖,而是未来十年甚至二十年的现金流工具。

所以他们更在意的,是系统稳定性、电芯品牌、运维能力。哪怕前期多花一些钱,也要保证项目不掉链子。

这种分化,在今年 SNEC 上体现得淋漓尽致。

展会现场,主流厂商的新品依然围绕 314 电芯打造的 125kW/261kWh 一体化储能柜。

但真正吸引业内关注的,是面向 10kV 以上大工业场景的 400kWh、800kWh 级别工商储系统。

显然,厂商们已经不再满足于小体量项目,而是盯上了更高门槛、更高利润的大型工商储。

更值得注意的是,竞争的重心也在转移。硬件参数早已卷到极致,大家拼到最后,开始往软件和运维要差异化。

今年,不少跨界厂商带来了 AI 智能运维方案。比如基于大数据的电池寿命预测、异常工况预警,甚至通过算法自动调度充放电,把收益最大化。

对于投资商来说,这意味着少停机、少故障、少损失;对于厂商来说,这是一种附加价值的绑定,客户黏性会更强。

换句话说,工商业储能市场已经卷到了“全栈能力”的赛点。硬件是标配,服务和智能化才是加分项。谁能把运维做成闭环,谁才能把客户牢牢抓在手里。

一家做海外市场的工商业储能公司向我们透露:

海外市场反而情况要简单一些。因为有明确的应用场景,所以大多是海外客户的需求非常明确。而工商业储能企业要做的就是按照客户的需求完成产品交付和服务。

和国内前期眼花缭乱的卷参数、卷价格不同的是,国外更倚重产品整体的可靠性和售后服务的一致性。

这也是为什么大量户储中国厂商能快速在海外打开局面。

本身就已经在国内市场卷出的一身本事,再依托于海外户储的强势渠道,价格打下去,产品能交付,就具备了相当强的竞争力。

可以说国内外的工商业储能,从运转逻辑到商业模式,都有巨大的差异。这种海内外的差异化,也会直接影响厂商的战略选择。

重仓国内的企业,必须找到设备之外的独特价值,才能在一片红海里维持毛利;而重仓海外的厂商,则要持续提供完善的解决方案,同时在关键地区树立品牌心智。

到头来,竞争力的答案并不是单一的,而是被市场结构强行撕裂成两条路:国内走深、海外走广。