宠物经济:新家庭结构的消费镜像

核心观点:

- 中国经济快速发展,老龄化、少子化的人口特征逐步显现,导致中国传统的家庭结构有所改变,对于情感的需求愈发旺盛,宠物在越来越多家庭中扮演着情感陪伴的重要角色。中国宠物(犬猫)数量由2017年的8,746万只增长至2024年的12,411万只,2018-2024的年均复合增长率为6.0%。

- 随着国民生活水平的日益提高,年轻宠主占比逐步提升,2023年90后宠物主占比达46.6%,00后宠物主占比为10.1%。

- 宠物行业按照细分赛道可以分为宠物食品、宠物用品、宠物医疗、宠物服务、宠物殡葬等。其中,宠物食品与宠物医疗具有较强的刚需属性,是宠物行业的主要消费市场。

- 由于宠物用品在线下具有体验优势,2024年宠物用品的销售仍然由线下渠道主导,贡献了宠物用品销售额中的52.8%。

- 中国宠物本土企业多以代工起步,基于多年服务国际客户所积累的产品研发优势、生产工艺优势、质量管控优势和对行业发展的深刻理解,逐步建立起企业自主品牌,未来随着本土品牌崛起,市场集中度有望进一步提高。

一、行业概述

(1)定义

宠物经济也称为“萌宠经济”“它经济”,是指由猫、狗、马、水族和鸟类等宠物衍生出的宠物食品、宠物医疗、宠物用品、宠物服务等相关产业。宠物经济是以情感消费为核心驱动的,其本质是现代社会人口结构变化及消费升级共振的产物。

(2)分类

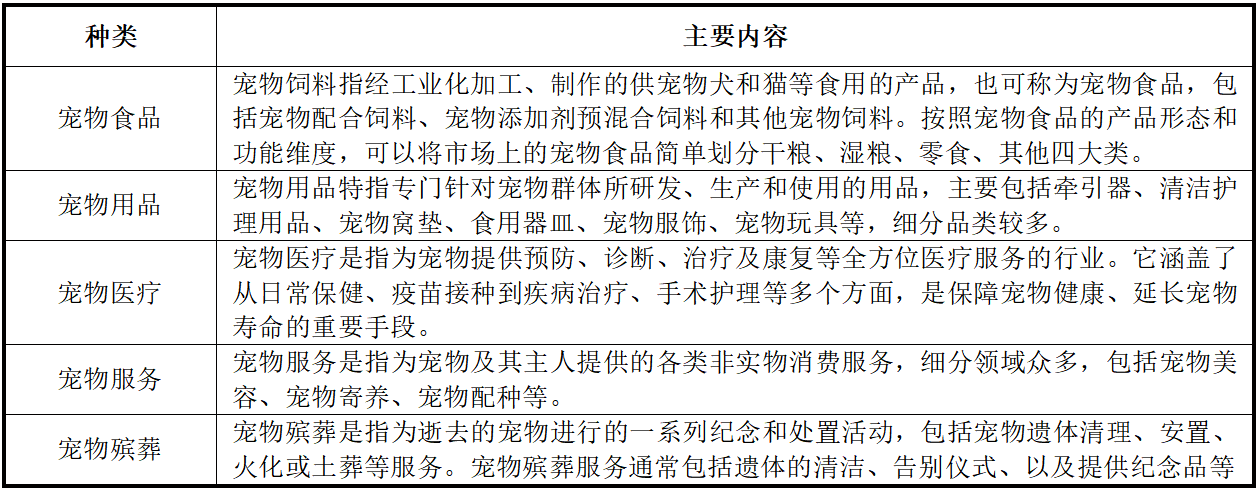

宠物行业按照细分赛道可以分为宠物食品、宠物用品、宠物医疗、宠物服务、宠物殡葬等。其中,宠物食品与宠物医疗具有较强的刚需属性,是宠物行业的主要消费市场;宠物用品也是宠物行业的重要组成部分,目前呈现出明显的细分化特征。

图表1宠物行业分类

数据来源:融中咨询

(3)关键技术

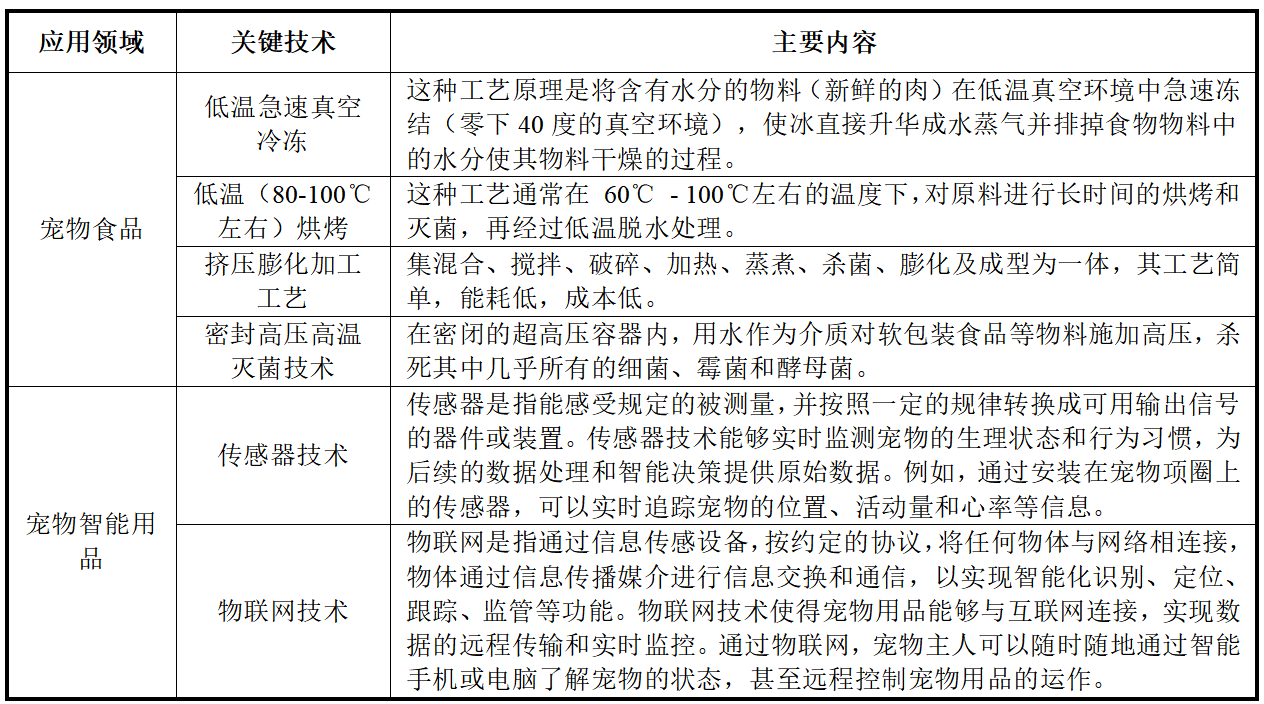

宠物食品作为宠物行业中的主要组成部分,涉及多种生产加工技术,宠物主粮和零食领域涉及挤压膨化加工工艺和密封高压高温灭菌技术,宠物零食领域涉及真空冷冻干燥脱水技术等。宠物智能用品作为新兴产品,科技元素的深度渗透为宠物行业带来了新的增长点和发展机遇,涉及传感器技术、物联网技术等。

图表2 宠物经济关键技术

数据来源:融中咨询

二、行业发展历程

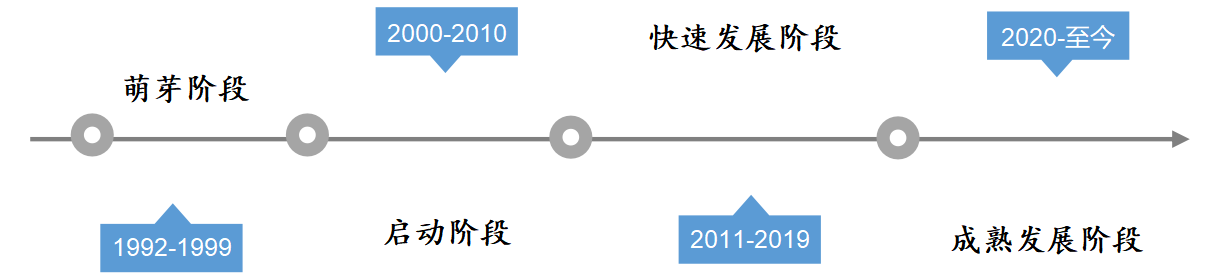

中国宠物行业的发展可追溯至20世纪90年代,行业发展历程大致可分为四个阶段:萌芽阶段、启动阶段、快速发展阶段、成熟发展阶段。现阶段国家开始对与宠物相关的各行业进行规范化管理,中国宠物相关行业逐渐走向规范化、标准化。

图表3 中国宠物经济行业发展历程

数据来源:融中咨询

(1)萌芽期

1992年,中国保护小动物协会成立向整个社会宣导了保护动物、爱护动物、动物是人类的朋友等象征社会文明的理念。1993年,玛氏在中国设厂。1995年,法国皇家等国际化品牌陆续进入中国市场,拉开了中国宠物市场的序幕。与此同时,市场上第一批以上海顽皮家族为代表的专业宠物用品销售及服务的宠物店成立。

受养宠理念的影响,中国宠物行业相较于欧美国家起步较晚。此阶段中国宠物相关产业仍处于萌芽阶段,国外品牌在中国宠物市场占据主导地位。

(2)启动阶段

21世纪初,中国宠物数量迅速增长,行业进入启动阶段,人们对宠物的观念向“孩子“等”家人”情感陪伴角色转变,众多中国本土宠物企业成立。2003年,国外知名宠物品牌雀巢普纳瑞首次进入中国。2006年,乖宝宠物成立。2009年,上海依蕴宠物用品公司成立。2010年,源飞宠物成立,主要从事宠物用品的生产和销售。同年依依股份成立,主要从事宠物卫生用品的生产和销售。

此阶段中国养宠观念由“功能性角色”逐渐向“情感性”角色转型,越来越多的中国本土宠物企业成立,中国宠物行业进入启动阶段。

(3)快速发展阶段

2013年,中华人民共和国工业和信息化部出台《宠物用清洁护理剂》,规定了宠物洗护用品的相关要求。2014年,农业部组织开展全国动物诊疗机构集中清理整顿工作,为宠物医院行业规范化高速发展奠定基础。第一次修订后的《中华人民共和国动物防疫法》中提到“宠物”,这是中国首次在法律文件中提到宠物。2015年,互联网大潮兴起,源飞宠物设计出了一套“互联网+宠物用品项目平台系统”。众多宠物用品公司依托互联网迅速崛起。2017年,中宠股份在深圳证券交易所成功挂牌上市,成为中国宠物行业深交所主板第一股。同年,佩蒂股份首次公开发行A股上市。

此阶段宠物数量大幅增长,国产宠物品牌发展迅速,中国宠物行业进入快速发展阶段。

(4)成熟发展阶段

2020年,中国犬猫数量已突破1亿只。宠物行业迎来井喷式发展,国产品牌发展迅速。消费观念升级转向精细化养宠,宠物相关产品开始转向多样化、功能化。2022年,源飞宠物首次公开A股上市。2023年,乖宝宠物A股上市。相比早期家养动物以“使用价值”为主要动机,现代城镇家庭开始基于“情感价值”饲养宠物。85.1%的宠物主将宠物视为自己的亲人,宠物的家庭地位出现较大提升。随着人们对宠物的关注程度提高,人们对宠物的关注度和投入不断增加。

此阶段国家开始对与宠物相关的各行业进行规范化管理,中国宠物行业逐渐走向规范化、标准化。

三、行业全景与市场规模

(1)产业链结构

近年来宠物经济相关产业蓬勃发展,已形成相对完整的产业链。

上游为原材料供应商,主要包括宠物食品的原材料供应商(谷物、肉类、水产品等供应商),宠物用品的原材料供应商(纺织品、橡胶、化学原料等供应商)等。宠物经济产业链上游行业供应充足,价格整体处于合理区间,部分原材料如非织造布受供需结构影响,价格持续走低,利于下游加工企业。

中游为宠物相关产品的制造商与品牌商,主要负责宠物相关产品的生产、销售,包括宠物相关产品的代工厂与品牌商,宠物相关产品代工厂发展迅速,伴随着宠物赛道竞争加剧,不同类型企业盈利能力分化明显。宠物相关产品原材料成本占比过半,受上游原材料价格波动影响较大。

下游为宠物相关产品服务终端市场,主要分为线上、线下两大销售渠道。线上渠道又包括线上传统平台、新兴线上平台,线下渠道包括宠物店、宠物诊疗机构等。

图表4 宠物经济行业产业链

信息来源:融中咨询

宠物相关产品产业链中游市场集中度低,代工厂迅速发展,头部代工厂相继上市。代工厂已建立了完备的原材料供应体系、成熟的产品生产线,宠物市场的迅速发展带动代工厂企业规模扩张。宠物赛道竞争加剧,以代工为主要业务的企业毛利率下降明显,自有品牌已具规模的龙头企业毛利率稳中有升。宠物相关行业头部企业研发费用整体呈上升趋势。宠物市场竞争的加剧促使头部企业不断投入研发以寻求差异化竞争优势,头部企业的研发费用逐年提高,成为推动企业发展的重要力量。

(2)行业市场规模

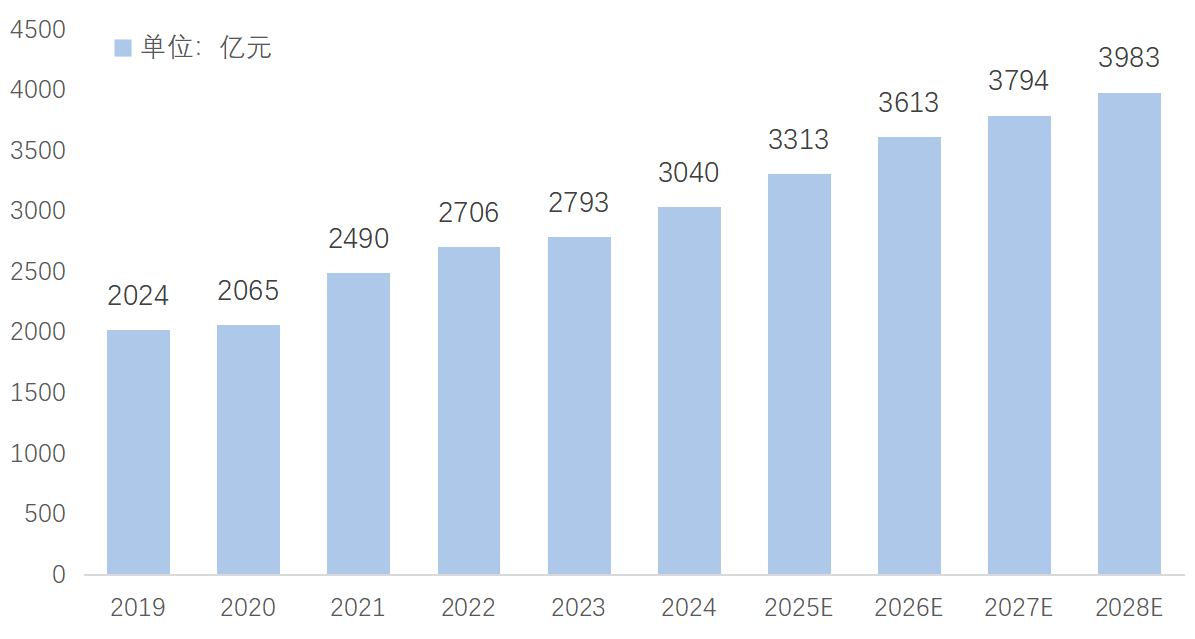

宠物行业整体呈现上升趋势,主要得益于以下几方面:第一,中国宠物饲养者人数逐渐增多,宠物经济快速发展带动宠物行业规模增长。中国经济快速发展,老龄化、少子化的人口特征逐步显现,导致中国传统的家庭结构有所改变,对于情感的需求愈发旺盛。中国宠物(犬猫)数量由2017年的8,746万只增长至2024年的12,411万只,2018-2024的年均复合增长率为6.0%;第二,随着宠主对宠物生活品质的重视,宠物食品、宠物用品等细分市场规模快速增长。中国城市化进程不断加快,年轻一代对宠物的需求不断增强,“家人”是宠物主赋予宠物的首选角色,乐于为宠物购买宠物用品与宠物服务,提高宠物的生活品质。

图表5 2019年—2028年中国宠物行业市场规模及预测

数据来源:派读宠物、融中咨询

未来宠物用品将保持平稳增长趋势。随着年轻宠主占比逐渐提升,有望带动中国宠物消费市场规模将持续增长。中国人民生活水平的日益提高,年轻宠主占比逐步提升,2023年90后宠物主占比达46.6%,00后宠物主占比为10.1%。宠主对宠物的角色定位发生转变,单只宠物消费的提升带动整体宠物消费市场规模增加,宠物犬单只消费由2017年的1,946元增长至2023年的2,875元,宠物猫单只消费由2017年的1,483元增长至2023年的1,870元。

(3)市场结构

中国宠物行业呈现出明显的结构性特征,从细分赛道来看,宠物食品、宠物医疗、宠物用品是宠物行业的主要组成部分,其中宠物食品占比最大。从宠物类型分布来看,养宠类型以犬猫为主,但随着消费观念的升级和个性化需求的驱动,涵盖水族、爬行类、啮齿类、鸟类等异宠逐渐成为更多人饲养宠物的选择之一。从渠道来看,线上线下渠道均衡发展,但由于部分产品特点,线下渠道仍具备一定优势。

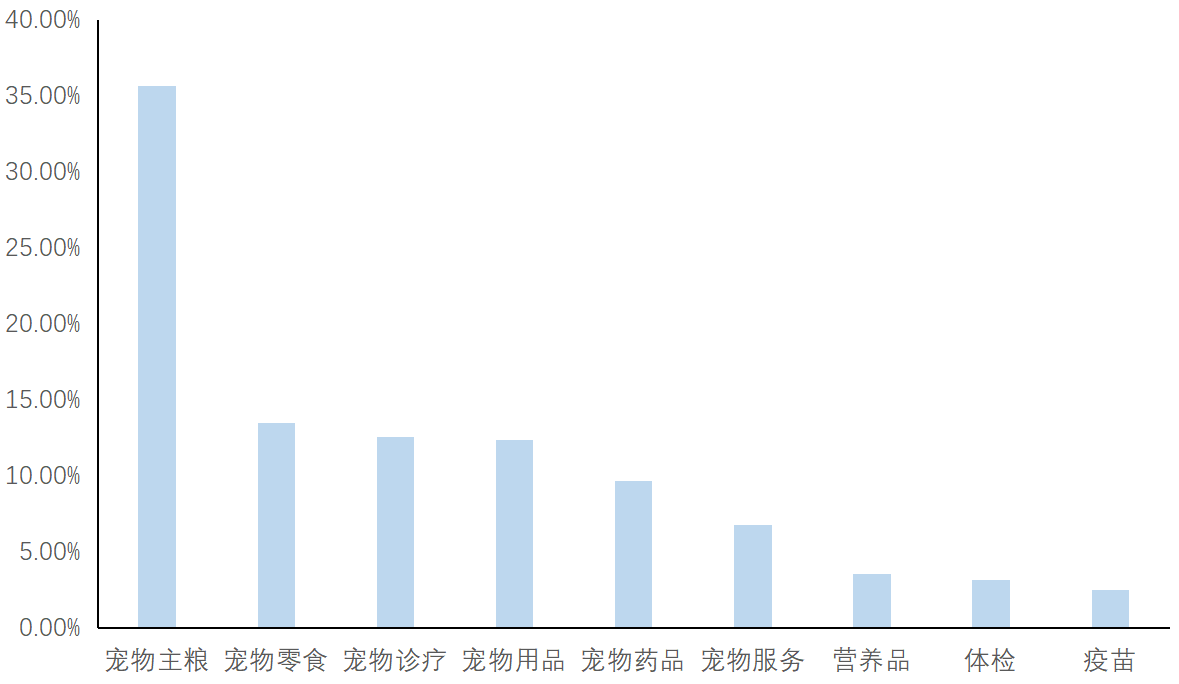

1)细分市场占比

宠物行业的细分赛道中,宠物食品作为刚需品类,占据了行业最大的市场份额,达到52.8%,其中包括宠物主粮、宠物零食和宠物营养品,宠物主粮占比最大,达到35.7%;宠物医疗作为第二大细分领域,占比达28.0%,其中包括宠物诊疗、宠物药品、疫苗、体检。宠物医疗占比反映出消费者对宠物健康和医疗保障的重视。

图表6 2024年宠物行业细分市场占比

数据来源:派读宠物、融中咨询

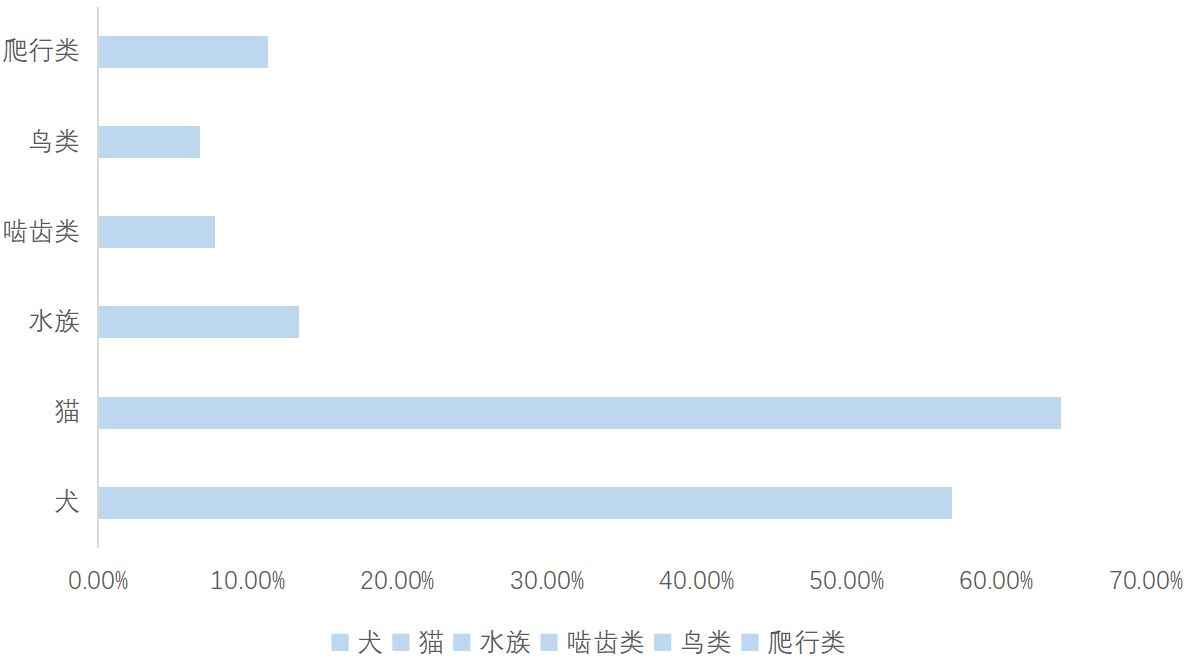

2)宠物类型分布

随着宠物市场的蓬勃发展,我国宠物数量经历了从高速增长到稳步增长的转变。2024年,城镇犬猫数量达到1.2亿只,较2023年呈现2.1%的小幅增长。从饲养偏好来看,犬和猫依然占据主导地位,2024年犬5258万只,较2023年小幅上升1.6%;猫7153万只,较2023年上升2.5%。但随着消费观念的升级和个性化需求的驱动,涵盖水族、爬行类、啮齿类、鸟类等异宠逐渐成为更多人饲养宠物的选择之一。

图表7 2024年中国养宠结构

数据来源:派读宠物、融中咨询

3)线上线下渠道分布

宠物行业线上线下渠道均衡发展,线上渠道主要为各类电商平台,线下渠道主要依赖于宠物服务企业、宠物医院以及贸易代理等渠道。由于宠物用品在线下具有体验优势,2024年宠物用品的销售仍然由线下渠道主导,贡献了宠物用品销售额中的52.8%,但线上渠道的快速发展也为行业带来了新的增长机遇。宠物食品则呈现“线上主导+线下补充+医疗赋能”的多元化格局。电商平台是最主要的消费渠道,占比达到50%,彰显线上消费渠道的主导地位;线下宠物专营店、宠物医院和商超销售渠道分别占比27%、8%和4%,构成补充力量

四、政策与融资动态

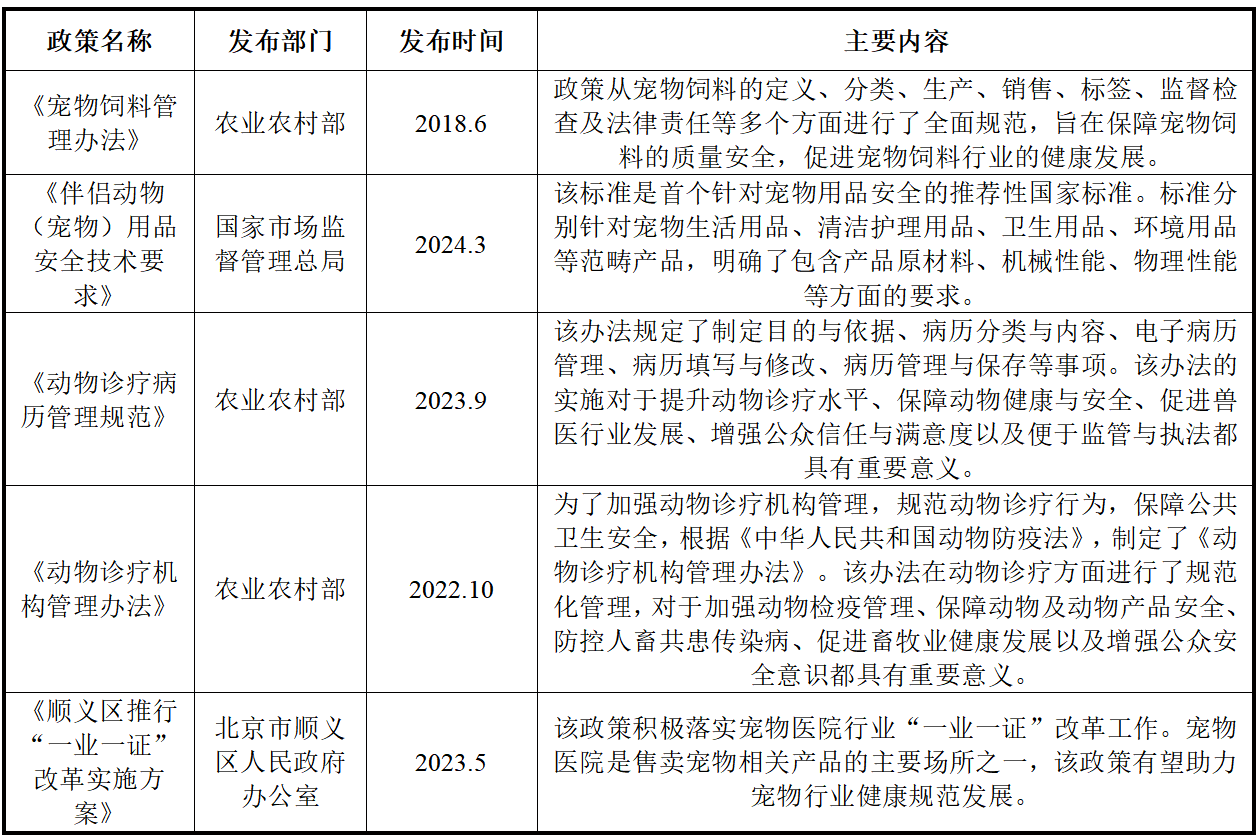

(1)政策环境

近年来,宠物行业政策体系不断完善、监管力度不断加强,政府和相关机构正逐步构建起更加全面、科学、严格的宠物行业管理体系。2024年3月,国家市场监督管理总局发布《伴侣动物(宠物)用品安全技术要求》,该标准是首个针对宠物用品安全的推荐性国家标准。标准分别针对宠物生活用品、清洁护理用品、卫生用品、环境用品等范畴产品,明确了包含产品原材料、机械性能、物理性能等方面的要求。

图表8宠物行业相关政策

信息来源:融中咨询

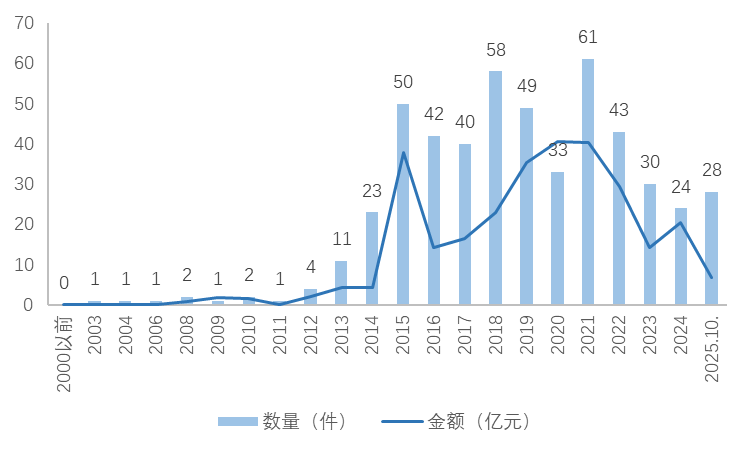

(2)融资动态

结合2000年至2025年10月的投融资数据来看,宠物经济行业自2015年起进入高速增长通道,当年融资金额达37.77亿元、事件数达50件;这一热度在2018至2021年间达到顶峰,其中2021年以61起事件成为投资最活跃的一年,而2020年则以40.5亿元创下金额峰值。行业在2022年后进入调整期,融资金额与事件数量均呈现回落趋势。2024年金额出现小幅反弹至20.59亿元,2025年有回暖趋势,截至2025年10月,投融资事件28起已超过2024年数据。

图表10 截至2025年10月宠物行业各融资金额数量分布

数据来源:融中数据

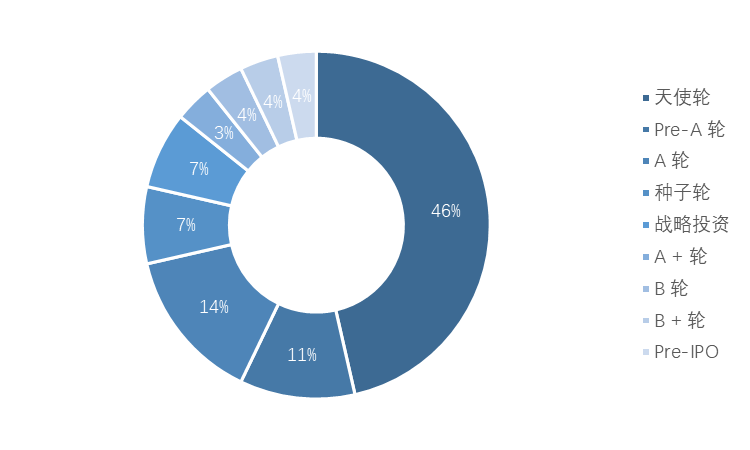

从2025年1月至10月宠物行业PE/VC融资事件的轮次分布来看,行业整体仍以早期投资为主导,天使轮以46%的绝对占比成为最活跃的融资阶段,Pre-A轮、A轮及种子轮合计占据约25%的比例,印证了投资机构对早期项目的偏好。相比之下,中后期融资事件明显偏少,B轮及以后轮次合计不足两成,战略投资也仅占7%,显示出能够进入成长成熟期并获得后续资本加持的企业仍属少数。

图表9 2025年1月-10月宠物行业PE/VC融资事件轮次占比

数据来源:融中数据

五、竞争格局与主要参与者

(1)行业竞争格局

中国宠物行业发展时间与欧美国家相比较短,行业市场集中度较低。行业呈现以下梯队情况:第一梯队公司为国外知名宠物公司,发展时间较长,具有成熟的生产技术与较高的客户粘性,包括玛氏、雀巢普瑞纳、希尔思、通用磨坊等,其中玛氏、雀巢2023年宠物板块业务营收均在200亿美元以上;第二梯队公司为中国宠物上市公司,是中国较早一批从事宠物食品代工的企业,随着中国宠物行业的迅速发展,部分企业开始发展自主品牌,并占据了部分市场份额,其中乖宝、中宠2024年宠物板块营收分别为44.65亿元、52.45亿元。

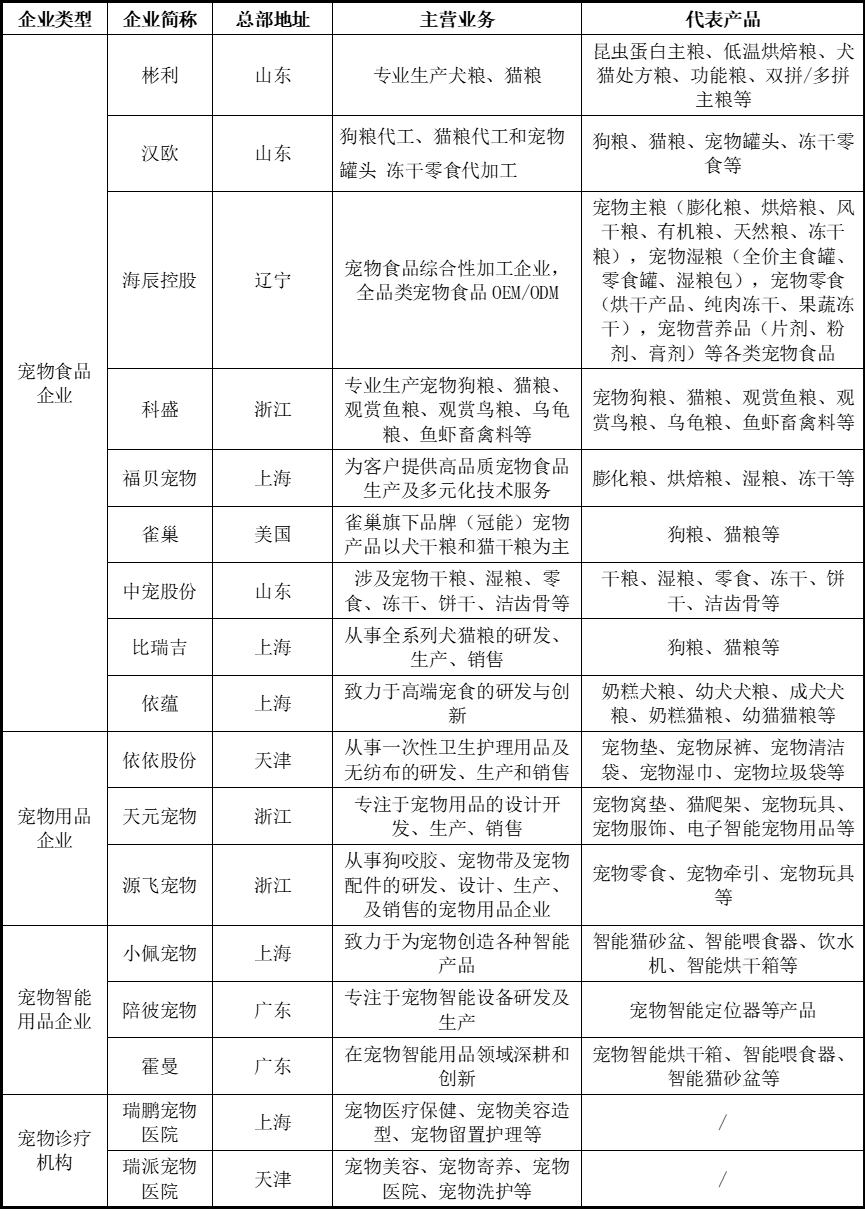

图表11 中国宠物行业部分参与者

数据来源:融中咨询

中国宠物行业仍处于发展阶段,国货品牌不断涌出,伴随宠物数量增长、品质化消费升级及品类扩充,本土企业市场份额有望进一步提高。中国宠物(犬猫)数量由2017年的8,746万只增长至2024年的12,411万只,2018-2024的年均复合增长率为6.0%。中国宠物本土企业多以代工起步,基于多年服务国际客户所积累的产品研发优势、生产工艺优势、质量管控优势和对行业发展的深刻理解,逐步建立起企业自主品牌,未来随着本土品牌崛起,市场集中度有望进一步提高。

(2)代表性企业

- 中宠股份

- 中宠股份是一家全球宠物食品领域多元化品牌运营商,主要从事犬用及猫用宠物食品的研发、生产和销售,具体产品涵盖零食和主粮两大类。2024年实现营业收入44.65亿元、同比增长19.16%;扣非归母净利润3.87亿元,同比增长7.18%。中宠股份的产品种类包括宠物零食、宠物罐头、宠物主粮和宠物用品,其中宠物零食收入占比最高。

- 中宠股份具有品牌优势、全球化战略布局、产品品质优势三大核心竞争力。中宠股份深耕宠物市场多年,公司形成了以Wanpy顽皮、新西兰ZEAL真致、TOPTREES领先为核心的三大自主品牌,打造了差异化的品牌矩阵。中宠股份产能遍及中国、美国、加拿大、新西兰、柬埔寨5个国家,产品出口至全球五大洲73个国家及地区。中宠股份建立了“产品可追溯体系”和“缺陷产品召回制度”,实现了产业链全程监控,从根本上确保产品质量安全。

- 乖宝宠物

- 乖宝宠物从事宠物食品的研发、生产和销售,主营宠物犬用和猫用多品类宠物食品,主要产品包括科学营养配方的主粮系列,以畜禽肉、鱼肉等为主要原料的零食系列以及含冻干卵磷脂、乳酸钙等功能原料的保健品系列等。2024年实现营业收入52.45亿元、同比增长21.22%;扣非归母净利润6.25亿元,同比增长45.69%。

- 乖宝宠物具有品牌布局优势、研发优势、供应链优势等优势。乖宝宠物自主品牌“麦富迪”于2013年诞生,2019年倾力打造出自有高端肉食猫粮品牌——弗列加特,2021年收购美国宠物食品品牌Waggin Train。乖宝宠物保持自身研发投入,2023年公司研发费用达到7,327.67万元。截至2023年12月31日,公司已获境内授权专利317项。乖宝宠物多年经营形成的供应链管理能力,可快速响应市场需求,高效灵活组织生产,缩短生产周期。

- 佩蒂股份

- 佩蒂股份在宠物休闲食品领域具有较大的规模与影响力,佩蒂一直遵循“诚信、创新、发展”的经营理念,坚持以“孜求不断满足并超越客户期望”作为企业质量管理方针,是宠物食品行业的龙头企业,核心产品宠物健康咀嚼类食品的出货量位居全球市场前列。2024年实现营业收入16.59亿元、同比增长17.58%;扣非归母净利润由2023年的-685.1万元增长至1.81亿元。

- 公司具备销售渠道优势,佩蒂股份建立了较大规模的线上、线下分销渠道,与众多宠物产品代理商、终端销售商、宠物医疗机构等建立了长期合作关系。佩蒂股份实施国际化运营战略,佩蒂股份在中国、越南、柬埔寨、新西兰等国家设有生产基地,原材料采购活动已覆盖中国、中亚、东盟、美洲、澳洲等国家和地区。公司研发能力较强,佩蒂股份建有省级宠物健康营养产品研究院、高新技术企业研发中心和企业研究院等多个研发平台,为公司的发展提供战略指导及技术支撑。

- 依依股份

- 依依股份是具有较好研发、设计、生产能力的宠物一次性卫生护理产品生产商,能够向国内外品牌运营商销售产品,同时也将自有品牌产品面向市场进行销售。作为中国卓越的卫生护理用品商之一,依依股份历经二十余年的行业深耕,在宠物卫生护理用品及个人卫生护理用品的生产、销售方面积累了丰富的经验。2024年实现营业收入17.98亿元、同比增长34.48%;扣非归母净利润1.91亿元,同比增长75.11%。

- 依依股份具有多元化销售渠道,依依股份与众多大型超市建立长期战略合作关系,同时不断拓展销售渠道,打造多元化销售渠道。公司具备技术优势,依依股份掌握行业的发展趋势,对前沿的市场需求及产品、技术更新资讯进行收集,推进公司新产品、新项目的开发及老产品的升级改造。公司产品创新能力强,依依股份敢于打破传统产品设计的桎梏,致力于功能性产品的自主研发,实现产品创新与客户的需求。

- 天元宠物

- 天元宠物专注于宠物产业,以“创新情感消费、促进自然和谐”为使命,注重围绕猫、狗等主要宠物的生活习性与人宠互动需求进行多品类宠物产品的持续开发。公司主要从事宠物用品的设计开发、生产和销售业务。公司作为国内较早进入宠物行业的企业,经过十多年的专注与积累,已发展成为目前我国全品类、大规模的宠物产品供应商,在宠物用品领域内具有综合竞争力。2024年实现营业收入27.64亿元、同比增长35.69%;扣非归母净利润3058万元,同比增长-54.15%。

- 天元宠物具有丰富的客户资源,天元宠物自设立以来始终聚焦宠物产业,经过长期、广泛的客户开发与合作服务,逐步积累了具有行业先发优势、覆盖全球宠物市场的优质客户资源。天元宠物持续加强供应链管理体系的建设完善,逐步形成了高效、可靠的多品类产品供应链管理体系,满足了客户一站式、多频次的选购需求。天元宠物具有多品类产品,公司逐步建立了基本覆盖全品类宠物用品的设计开发能力,以此实现对客户需求、市场动向的快速响应。

- 源飞宠物

- 源飞宠物主要从事宠物用品与宠物食品的研发、生产和销售业务,主要产品包括宠物零食、宠物牵引用具、宠物注塑玩具等系列产品。2024年实现营业收入13.10亿元、同比增长32.15%;扣非归母净利润1.576亿元,同比增长27.2%。

- 企业拥有优质的客户资源,源飞宠物与宠物行业市场主要销售企业建立了良好的合作关系。公司丰富稳定的客户资源优势是公司持续发展的巨大推动力。源飞宠物拥有全流程质量控制的能力,目前已通过环境管理体系认证、质量管理体系认证、食品安全管理体系认证和GRS 等多项认证。源飞宠物深耕宠物行业十余年,形成了洞察市场需求、产品设计、生产及工艺实现为一体的高效出色的产品设计和产业化能力。

六、未来发展趋势

- (1)宠物渗透率进一步提升

- 中国人口结构老龄化、少子化、不婚化趋势明显,人口结构变化推动宠物行业渗透率提升。中国人口老龄化加剧,2023年中国65岁以上人口数量达2.2亿人,占总人口比例上升至15.4%,老龄化社会背景下的孤独感和精神寄托需求,使得愈多的老年人开始选择宠物作为生活伴侣。不婚化与少子化带动家庭规模日趋小型化,“毛孩子”代替孩子成为小家庭的重要成员。宠物角色的变化正向驱动宠物消费增长。宠物陪伴属性增强,能够提供正向情感价值,养宠群体亦将其视为重要的家庭成员,愈发关注提高宠物生活质量,推动宠物行业市场规模快速增长。

- (2)线上流量带动规模扩张

- 萌宠自媒体的快速发展显著提升了公众对宠物的兴趣和关注度,据官方数据显示,2023年,小红书宠物行业的搜索指数增幅63%,曝光指数增幅53%,关于宠物的笔记发布数量也达到了3,500万次;微博上,在关于宠物的话题讨论中,#萌宠#话题的讨论量达到了232.8亿次,讨论量1,568.8万,互动量2,743.1万次,原创人数596.4万。随着线上流量的迅速增长,一方面,部分“云吸宠”群体转化为新宠主,另一方面,头部KOL开始在橱窗店铺中上架宠物产品,流量逐步转化为销量,带动宠物行业规模扩张。

- (3)新兴细分赛道快速发展

- 得益于社会的发展以及科学养宠观念的不断推广普及,宠物保健品、宠物智能用品等新兴细分赛道快速发展。随着宠物角色的变化,宠物主愈发关注宠物的健康,宠物保健品规模快速增长。2023年宠物营养品的消费额达到95亿元,较2022年同比增长67.3%。随着物联网、人工智能、大数据分析等前沿技术的不断成熟与普及,宠物智能用品得以在功能设计、用户体验、数据反馈等方面实现质的飞跃。例如,通过集成智能传感器和算法,宠物智能喂食器能够精准控制喂食时间和量;而宠物智能项圈则利用GPS定位技术,让宠物主人能实时追踪宠物的位置,确保宠物的安全。

七、风险与挑战

- (1)法律法规不健全

- 由于宠物相关行业法律法规不健全,行业乱象频发。例如部分不法厂商为了追求更高的利润空间,不惜使用最劣质的原料制作宠物食品,例如用“鸡肉粉”代替“鲜鸡肉”,掺入羽毛粉,诱食剂等。黑猫投诉数据显示,截至2023年8月,涉及“猫粮”“狗粮”问题的投诉超过1万条,其中,关于“毒猫粮”“毒狗粮”的投诉超过1千条。中消协数据显示,2022年上半年受理宠物类投诉6617件,同比增长89.17%。

- (2)品牌建设滞后

- 中国宠物行业发展起步较晚,宠物行业相关企业以国外品牌代工为主,品牌建设滞后,近年来才逐步开始建设自主品牌,但与国外知名品牌仍有较大差距。其中宠物主粮市场由于技术要求更高,仍被国外品牌把控,中国头部企业仍以宠物零食、宠物用品为主要产品。

- (3)专业人才短缺

- 宠物行业发展的速度远远超过了专业人才的培养速度,导致市场上专业人才供不应求。国内相关专业高校输出的专业人才远远不能满足行业需求。近年来,有关部门实施执业兽医资格考试改革,促进畜禽养殖、动物诊疗等行业人才队伍发展,以满足行业需求。

- (4)企业研发不足导致产品同质化严重

- 中国宠物行业以“营销+代工”为主要模式,大多代工厂缺乏研发投入与创新,产品同质化严重。行业龙头上市公司的研发投入金额较大,但占营收的比例仍较低,均在2%左右,普遍低于国际同行业水平。

第一时间获取股权投资行业新鲜资讯和深度商业分析,请在微信中搜索“融中财经”公众号,或者用手机扫描左侧二维码,即可获得融中财经每日精华内容推送。

1 融中财经原创文章未经授权严禁转载。

2 本站转载的内容,均已获授权,其版权归原作者所有。

3 网站所刊登内容出于传递信息之目的,并不意味赞同其观点、立场或证实其内容真实性。

4 涉企问题举报入口见网页底部或邮件至thecapital@thecapital.com.cn。

5 内容合作、转载、勘误或其他任何问题,请微信联系irongzhong。